O Imposto de Renda completa 100 anos em 2022 em meio a um debate sobre alterações mais profundas nas regras, como correção da tabela das pessoas físicas, limitação dos descontos, taxação de lucros e dividendos e redução das alíquotas para empresas.

Neste ano, o prazo para entrega da declaração do Imposto de Renda Pessoa Física 2022 (ano base 2021) ainda não foi confirmado pela Receita Federal – mas deve seguir o padrão dos anos anteriores e se estender do início de março até o fim de abril. As regras devem ser anunciadas nos próximos dias pela Receita Federal. (confira lista dos principais documentos a serem reunidos).

A proposta de reforma do IR, enviada inicialmente pelo governo ao Congresso, segue paralisada no Senado Federal, após ter sido aprovada pela Câmara dos Deputados com alterações em outubro do ano passado.

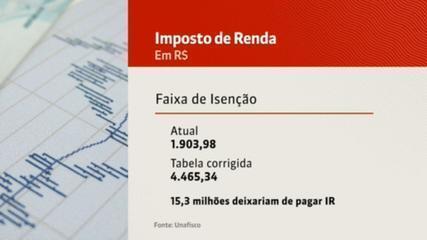

O relator no Senado, Ângelo Coronel (PSD-BA), entretanto, apresentou um novo projeto. Ele quer ampliar a faixa de isenção do IR, inicialmente de até R$ 2,5 mil (sugerida pela área econômica) para R$ 3,3 mil, o que aumentaria o número de isentos e, também, a renúncia de arrecadação. Pela tabela atual, a faixa de isenção vai até R$ 1.903,98.

Durante a campanha de 2018, o então candidato Jair Bolsonaro defendeu isenção para quem ganha até cinco salários mínimos (R$ 6.060 atualmente). Na ocasião, também propôs uma alíquota única de 20% acima desse valor.

Com a inflação oficial do país atingindo 10,06% no ano passado, o Sindicato Nacional dos Auditores-Fiscais da Receita Federal do Brasil (Sindifisco Nacional) calculou que a defasagem acumulada da tabela do IR das pessoas físicas chega a 134,52% (vídeo abaixo). O percentual é calculado considerando a inflação acumulada de 1996 a 2021.

Defasagem na tabela do Imposto de Renda é de 134,53%

Pelos cálculos do Sindifisco, se a tabela do Imposto de Renda tivesse sido corrigida pela inflação, nenhum contribuinte do Imposto de Renda cuja renda tributável mensal seja inferior a R$ 4.427,59 pagaria o imposto.

Para o Tesouro Nacional, eventuais correções na tabela do IR das pessoas físicas favoreceriam quem ganha mais e contribuiria para agravar a desigualdade da distribuição de renda.

100 anos do imposto de renda — Foto: Editoria de Arte / g1

O Imposto de Renda foi instituído oficialmente pela lei 4.625, em 31 de dezembro de 1922, denominado inicialmente de Imposto Geral sobre a Renda.

O início da cobrança, porém, aconteceu somente em 1924 — tempo que o governo usou para se organizar e dar início à cobrança.

De acordo com o pesquisador e auditor-fiscal aposentado da Receita Federal Cristóvão Barcelos da Nóbrega, essa não foi, porém, a primeira vez em que a renda foi tributada no Brasil.

A primeira cobrança sobre a renda aconteceu em 1843, quando Dom Pedro II instituiu um imposto sobre vencimentos de funcionários públicos, civis e militares, que durou menos de três anos.

Também houve, por exemplo, um imposto sobre vencimentos e propriedade, em 1867, para financiar a Guerra do Paraguai.

“Assim como ocorreu em diversos países que no século 19 instituíram tributos sobre a renda, as críticas à proposta de estabelecimento de um imposto [permanente] sobre a renda no Brasil [em 1922] foram severas”, disse o pesquisador.

Segundo ele, as principais críticas, à época, eram motivada pelo receio de prejuízo ao comércio, o “esfacelamento” de fortunas e a preocupação com a restrição à liberdade pessoal.

Barcelos da Nóbrega observou que, com os crescentes gastos do Estado decorrentes da eclosão da Primeira Guerra Mundial em 1914 e o início da industrialização do país, a resistência à tributação sobre a renda começou a diminuir no Brasil.

Mais adiante, com a grande depressão de 1929 e a criação de barreiras alfandegárias protecionistas na era Vargas (1930-1945) para estimular a indústria nacional, houve queda de arrecadação do Imposto de Importação, o que gerava mais receita na época.

Com isso, o governo lançou medidas para reforçar a fiscalização do Imposto de Renda e aumentar a arrecadação. Desde 1979, o IR é, ininterruptamente, o principal tributo federal do país em termos de arrecadação.

Para Barcelos da Nóbrega, que os 100 anos do IR no Brasil justificam um debate sobre o tributo.

“As pessoas me dizem: ‘Mas vão comemorar tributo?’ O centenário deveria, sim, ser comemorado para refletir sobre a importância do IR como instrumento de justiça fiscal e de redução das desigualdades sociais. Podendo tributar ricos e superrricos, que pagam menos impostos no Brasil, o IR tem esse potencial. Muitos rendimentos de capital [como participações em empresas e investimentos, por exemplo] estão isentos, algo que precisa mudar”, afirmou.

Analistas avaliam que, ao taxar pouco a renda e o patrimônio, e muito o consumo — na comparação com outros países —, o sistema brasileiro penaliza a parcela mais pobre da população.

Dados da Receita Federal mostram que, lentamente, houve um aumento das alíquotas máximas do Imposto de Renda de Pessoa Física. Esse aumento ganhou força a partir da década de 1940. Entre 1963 e 1965, a alíquota de apuração do imposto progressivo alcançou o percentual mais elevado da história: até 65%.

Segundo Barcelos da Nóbrega, as alíquotas subiram entre a primeira e segunda guerras mundiais não só no Brasil, mas em todo mundo. Depois, mais adiante, na década de 1980, começaram a cair de forma mais pronunciada, em linha com o que aconteceu em outros países.

“Depois que caiu a União Soviética, o muro de Berlim, houve tendência mundial de alíquotas menores, e o Brasil entrou nessa, com alíquotas menores ainda do que a média mundial. A alíquota maior está há muito tempo em 27,5% [desde 1999] no Brasil”, afirmou.

Levantamento feito em 2019 pelo g1 lembra que, no Brasil, a alíquota mínima é de 7,5% e o máxima, de 27,5%. Nos EUA, as alíquotas variam de 10% a 37%. Em Portugal, a tabela traz variação de 14,5% a 48%, e na Argentina, de 5% a 35%.

Na Alemanha, quanto mais alta for a renda, maior será a alíquota de imposto. A alíquota máxima é de 47,5%. Na China, é de 45%. A Suécia lidera entre os países com a maior alíquota máxima de imposto de renda: 61,85%.

O Brasil é um dos poucos países, atualmente, que não taxam a distribuição de lucros e dividendos para pessoas físicas, que vigorou até 1995 e foi extinta.

Outras nações que não têm essa taxação são Estônia, Letônia, Eslováquia e Romênia, segundo estudo do Instituto de Pesquisa Econômica Aplicada (Ipea).

Para as empresas, a tributação é considerada elevada no Brasil, bem acima de nações desenvolvidas. Há uma alíquota de 15%, e um adicional adicional de 10% para lucros acima de R$ 20 mil por mês (empresas de maior porte). Junto com a Contribuição Social sobre o Lucro Líquido (CSLL), a tributação sobre as maiores empresas é de cerca de 34% no Brasil.

Fonte:G1